En el mismo momento en que el presidente de la República, Luis Abinader, informa a la nación que, una vez concluidas las elecciones, desea reunirse con la oposición para lograr la necesaria concertación en favor de las principales reformas estructurales que están pendientes de ser elaboradas, sometidas y aprobadas, el ministro de Energía y Minas, Antonio Almonte, desempolva un escrito del 26 de mayo de 2023 elaborado por la firma Moore ULA, SRL (www.moore.do), en el cual se indica que el costo real ejecutado del proyecto de la Central Termoeléctrica Punta Catalina (CTPC), lo que la U. S. Energy Information Administration denomina como “Capital Costs Estimates for Electricity Generation Plants”, alcanzó la suma de US$2,455 millones, el valor de la inversión realizada que, en múltiples ocasiones, dio a conocer el ex-administrador de CTPC, Jaime Aristy Escuder.

El escrito de Moore, el cual por alguna razón el ministro de Energía y Minas (MEM) mantuvo engavetado durante casi un año, establece que a ese valor habría que agregar US$779.3 millones, correspondientes a los costos financieros incurridos al haberse tomado préstamos para la construcción de la CTPC y otros costos en que incurrió el dueño del proyecto (CDEEE). Moore señala en su escrito que, de esos US$779.3 millones, US$229.8 millones corresponden una información suministrada por el MEM que ellos no pudieron revisar. Por tanto, los costos financieros totales más otros “costos del dueño” sí verificados por la firma alcanzaron US$549.5 millones, suma que, según Moore, tendría que agregarse a los US$2,455 millones registrados como el costo real ejecutado del proyecto CTPC, lo que arrojaría un costo total (incluyendo los “costos del dueño” verificados) de US$3,004.5 millones, inferior a los US$3,400 millones mencionados por el ministro. Para que el lector pueda comprender con claridad a lo que se está refiriendo el escrito MEM-Moore, vamos a presentar un ejemplo sencillo de una decisión de inversión en un bien de capital que muchos dominicanos han enfrentado en su vida: la compra de un vehículo. Para asemejarlo lo más posible al caso específico del proyecto de la CTPC, a fin de garantizar que la comparación incorpore la mayor cantidad de posible de las líneas que MEM-Moore identifican como “costos del dueño”, el ejercicio incorporará los supuestos que permitan normalizar la comparación.

Supongamos que 1) usted nunca ha tenido un carro; 2) desconoce cual es el vehículo que le reportaría el mejor precio-rendimiento disponible; 3) que por alguna razón prefiere una marca estadunidense reconocida a una china; 4) que nunca ha manejado un vehículo; 5) que en el lugar donde vive no tiene donde parquear el vehículo, lo que lo obligará a alquilar un espacio de parqueo con un vecino o llegar a un acuerdo de “enfiteusis” con el dueño del solar que está al lado del edificio lo que le permitía recibir una cesión perpetua o de largo plazo los metros cuadrados necesarios para parquear su vehículo, mediante el pago anual de un canon; 6) que usted solo cuenta con ahorros equivalente al 20% del precio del vehículo que le han recomendado comprar; 7) que está consciente de la necesidad de pagar una prima anual de seguro del vehículo que adquirirá; 8) que anualmente requerirá realizar un mantenimiento a su vehículo, posiblemente en la casa distribuidora que lo vendió; 9) que es altamente probable que en un período de 12 meses, luego de la adquisición del vehículo, se le pinche una goma que necesite ser reparada o cambiada dependiendo del daño; 10) que durante el primer año, es considerable el riesgo de que usted incurra en un manejo inadecuado de su vehículo o que un motorista azaroso le choque, raye o le tumbe los visuales laterales del vehículo; y finalmente, 11) que por lo menos dos veces a la semana usted pagará un servicio sencillo de limpieza de su vehículo.

A continuación, le presentamos el listado de los “costos del dueño” que al final añadiremos al precio que usted compró el vehículo que sus asesores técnicos le recomendaron adquirir. Por el estudio realizado, usted pagó US$600.00. Seleccionado el vehículo, pudo determinar el tamaño del terreno necesario para el parqueo de largo plazo, lo que le representará un costo total de US$4,295.00 durante los primeros 7 años. Asegurado el parqueo, usted se acerca al distribuidor para adquirir el vehículo estadounidense que le han recomendado: una Ford Explorer del 2024 cuyo precio es de US$61,950.00. Dado que usted tendrá que tomar un préstamo para cubrir el 80% del valor de ese vehículo, pues no tiene la totalidad del dinero, el banco le informa que usted terminará pagando la suma de US$30,773.16 de intereses si se le aprueba un préstamo a 7 años, a una tasa de 15% anual. Añada US$600.00 por la realización del curso de conducción de vehículo; no se avergüence, en CTPC hubo que entrenar a mucho personal para trabajar en ese proyecto y compenetrarse con una tecnología de generación a partir de carbón que era desconocida en el país. Agreguemos también el costo anual de la prima del seguro del vehículo, US$5,295.00; US$300.00 de gastos de mantenimiento del vehículo durante el primer año; US$300 de gastos de reparación de goma pinchada por clavo o rajada por vandalismo; US$500 por reparación de vehículo luego de usted o el azaroso haberlo chocado; y finalmente US$1,835.00 por el servicio de lavado durante un período de 7 años. Dado que en el caso del proyecto de CTPC el escrito MEM-Moore incluye la compra de carbón dentro de otros “costos del dueño” durante los primeros meses de pruebas de las dos unidades, vamos a agregar la compra de la gasolina del primer año, otros US$4,370.00.

Del párrafo anterior podemos deducir lo siguiente. Primero que el precio que usted pagó por el vehículo cuando lo compró fue de US$61,950.00. Ese es el precio comparable al “Costo de Capital Estimado” en el caso de un proyecto de generación de electricidad como la CTPC. Si usted entiende que es razonable el ejercicio de MEM-Moore de incluir también los llamados “costos del dueño”, en su caso, tendría que sumarle US$48,868.16 al precio que le pagó por su vehículo nuevo al distribuidor, con lo cual, en lugar de US$61,950.00, el costo total (con financiamiento y otros costos del dueño incluidos), llevaría el costo total consolidado a US$119,868.16, reflejando que los “costos del dueño” fueron equivalentes al 68.8% del costo del vehículo que usted pagó, muy por encima de 31.8% que MEM-Moore estiman para el caso de CTPC. Nos parece que este ejemplo de la compra de un vehículo de transporte, un bien de capital, revela claramente que el objetivo del MEM-Moore, al construir un listado de otros costos del dueño, de los cuales, un monto considerable (US$229.8 millones) no pudo ser revisado, refleja claramente cuál ha sido la intención perseguida: desprestigiar la inversión pública en generación de electricidad más importante realizada en el país en la última década, una inversión que está generándole al Estado dominicano, según han informado el presidente Luis Abinader y el vicepresidente ejecutivo del Consejo de Administración de la Empresa de Generación Eléctrica Punta Catalina, S.A., un beneficio anual de US$240 millones.

Dado que los costos del dueño varían de país a país, en los procesos de evaluación de ofertas técnicas y económicas, la variable que debe utilizarse es el “Costo Estimado del Capital” y partiendo de este, estimar lo que se conoce como el “Costo Nivelado de la Energía”. Por ejemplo, si Florida Power and Light hubiese decidido construir una planta de generación de electricidad en el 2013, en el mismo momento en que el gobierno dominicano tomó la decisión de construir la suya, habría obtenido tasas de interés varias veces más bajas que las que tuvo que pagar el Ministerio de Hacienda cuando concertó préstamos y emitió bonos globales para financiar el proyecto. Algo similar sucede con el valor de los terrenos donde se instalan los proyectos. En países en vías de desarrollo estos terrenos, siempre y cuando no aparezcan imprevistos de medidas incorrectas de la altura requerida para evitar inundaciones o niveles de porosidad de los terrenos que en ausencia de inversiones cuantiosas para garantizar la compactibilidad del suelo y evitar vibraciones y hundimientos de la central termoeléctrica, los “costos del dueño” por esta partida tienden a ser menores que en países desarrollados donde los terrenos comparables son generalmente más caros.

Resulta alarmante que el escrito MEM-Moore haya incluido dentro de los otros “costos del dueño” US$70.1 millones de compra de carbón, combustible y cal, y no haya investigado si la utilización de esos insumos implicó la generación de ingresos para la empresa CTPC. Si generó ingresos, lo correcto era reducir o acreditar los otros “costos del dueño” por la totalidad de los ingresos recibidos por “venta de energía”. Es incorrecto además incluir dentro de los otros “costos del dueño” todas las partidas de gastos del proceso de licitación, pues estas representan “costos hundidos” (“sunk costs”) irrecuperables si el proyecto no se ejecuta. Claro, como el objetivo no era otro que abultar el costo total del proyecto para validar las críticas que haría durante la campaña el entonces aspirante a MEM, estimuló a Moore a que incurriera en ese yerro. Por otra parte, el escrito del MEM-Moore indica que “el dueño” gastó en publicidad US$15.2 millones, suma equivalente al 0.6% del costo real ejecutado del proyecto. Debemos reconocer que esta es una seria debilidad que el Estado dominicano no ha logrado rebasar. Exhibimos una larga tradición de un abultado gasto en publicidad del Gobierno y sus entidades autónomas y descentralizadas, del cual, una buena parte, se dedica a promover los avances en la ejecución de obras y proyectos de infraestructura física que caen bajo la sombrilla estatal. Estuvo mal antes y sigue estando mal ahora. El año pasado, el Gobierno Central gastó US$141.5 millones en publicidad, equivalente al 3.7% de todo el gasto de capital del Gobierno durante el 2023. Si el 0.6% gastado por CDEEE en publicidad estuvo mal, ¿qué considera el MEM sobre sobre el seis veces más grande 3.7% gastado por el Gobierno en el 2023? ¿Serán incluidos en el futuro como otros “costos del dueño” dentro del costo total de los proyectos de infraestructura física que está ejecutando la presente administración?

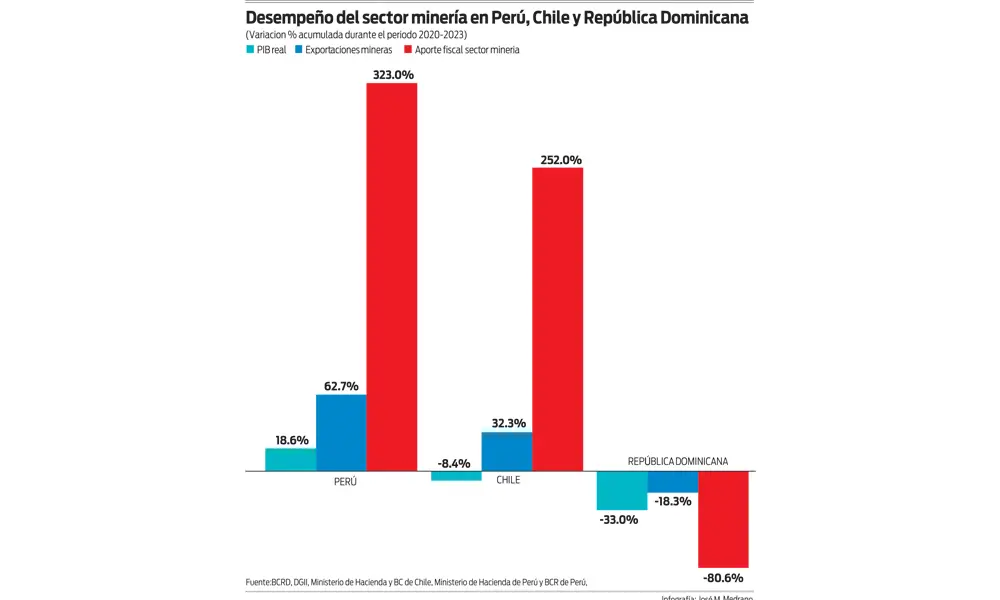

La realidad es que el actual MEM está a punto de completar su cuarto año en el cargo. He hecho un esfuerzo extraordinario para tratar de detectar si ha habido un funcionario con peor desempeño en esta primera administración del presidente Abinader. Lamentablemente, he fracasado. Comenzando con el sector minero, el desplome de la producción minera del país que se ha producido bajo su ejercicio como ministro, no tiene precedentes. El índice de volumen real de la producción promedió 405.9 en enero-diciembre de 2020, el año pasado cayó a 273.8, para un desplome de 33%, contrario al aumento de 18.6% del PIB real de la minería en el Perú durante el 2020-2023 y cuatro veces más que la caída de 8.4% que registró la producción minera en Chile en ese período. Mientras en Perú y en Chile las exportaciones mineras aumentaron en 62.7% y 32.3% entre 2020 y 2023, las nuestras han caído en 18.3% en el mismo período. Mientras los impuestos pagados por la minería en Perú y Chile aumentaron en 323% y 252% entre 2020 y 2023, respectivamente, aquí han colapsado, cayendo en 80.6% entre 2020 y 2023. No hay que dar muchas vueltas para llegar a la siguiente conclusión: “Houston, we have a problem”.

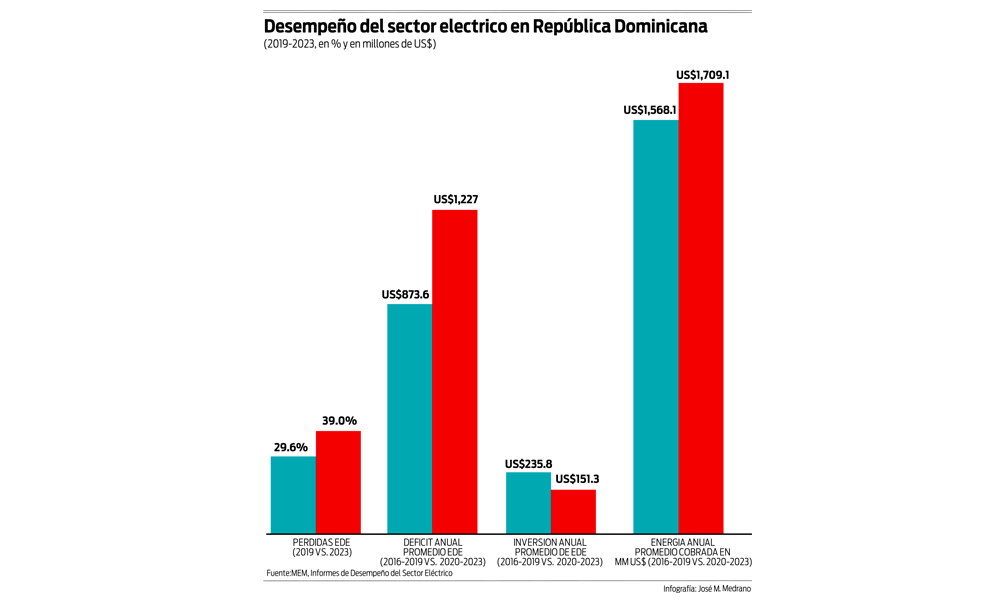

Si los resultados en el sector minero son deplorables, lo acontecido en el sector eléctrico no hay forma de describirlo. Antes de la pandemia, las EDES estaban cobrado 70.4 gigavatios-hora (GWh) de cada 100 que compraban a los generadores; el año pasado, cobraron solamente 61, arrojando un aumento de 32% en el porcentaje de las pérdidas de energía de las EDE, las cuales pasaron de 29.6% en 2019 a 39.0% en 2023. Agreguémosle a eso que, entre 2020 y 2023, las EDES registraron un déficit financiero total de US$4,908 millones, arrojando un déficit anual promedio 40% más elevado que el promedio de 2016-2019. ¿Implicaciones? El 25.3% del aumento en la deuda externa del Gobierno Central que se produjo entre 2019 y 2023 fue provocado por el enorme déficit acumulado por las EDE en los años 2020-2023. Ese aumento del déficit de las EDE no se debió a mayores inversiones o gasto de capital, pues la inversión promedio anual de las EDES durante los últimos 4 años ha sido 36% más baja que el promedio del período 2016-2109. Lo más sorprendente es que a pesar de ser la única geografía luminosa del sector eléctrico estatal en los últimos años, la Central Termoeléctrica Punta Catalina, la cual, según el Informe de Desempeño que publica el MEM, registró en el período 2022-2023 un superávit financiero acumulado (ingresos por venta de energía + otros ingresos – gastos operativos – gastos financieros – inversiones) de US$541.3 millones, esta se ha constituido en la fuente receptora de críticas y ataques del ministro de Energía y Minas. Quizás ahora se entiende el porqué el presidente Abinader tuvo que sacudirse y llevar a la vicepresidenta Raquel Peña a asumir la jefatura del Equipo Eléctrico del Gobierno y al empresario Celso Marranzini, tanto a la vicepresidencia ejecutiva de la Empresa de Generación Eléctrica Punta Catalina, S. A. y más recientemente, a asumir el control del Consejo Unificado de las EDE para allanar el camino a la necesaria reforma que requiere el sector de distribución, el cual colapsó mientras estuvo bajo la fallida dirección del Ministro Almonte.

Resulta extraño el porqué el Informe de Desempeño del 2021 del MEM no separó las informaciones financieras de CTPC y optó por mezclarla con los resultados derivados de contratos de compra y venta de energía que CDEEE aparentemente todavía mantenía con generadores y distribuidores. Para ese año, el resultado financiero registrado para CDEEE-CTPC arroja un déficit de US$295.8 millones, el cual contrasta con el superávit financiero promedio anual de US$270.7 millones del período 2022-2023. Para que no se olvide, recordemos que el 2021 quedará grabado en la historia del sector eléctrico como uno de los más lamentables desde que Trujillo decidió estatizar la Compañía Eléctrica de Santo Domingo, C. Por A. hace 69 años. La razón es sencilla. El ministro de Energía y Minas y su brazo derecho en CTPC, el señor Canario, habían asumido que todas las decisiones tomadas en CTPC por el administrador anterior eran incorrectas. En consecuencia, llegaron con el objetivo de cambiarlo todo, comenzando con el eficiente y efectivo protocolo en la compra de carbón, el cual, a través del método de la subasta inversa le permitió al país agenciarse carbón a precios sorprendentemente bajos en los años 2020 y parte del 2021. Aferrándose a percepciones personales sobre las características físicas que debía tener el carbón de CTPC, sin detenerse un instante para enterarse que, al diseñarse las calderas de esa central termoeléctrica se tuvo en cuenta la necesidad de que estas pudiesen quemar carbón dentro de un rango de métricas y características físicas bastante amplio, trataron de cambiarlo todo, olvidaron que el carbón había que licitarlo antes de marzo de 2021. A pesar de que el exadministrador advirtió públicamente sobre los costos potenciales de este retraso, ni el ministro ni el nuevo administrador de CTPC reaccionaron. ¿Resultado? La República Dominicana terminó pagando un sobreprecio en las compras de carbón para CTPC realizadas tardíamente en el 2021. ¿Cuánto le costó ese déficit de previsión y superávit de arrogancia a la República? Nada más y nada menos que US$320 millones adicionales en las compras de carbón realizadas.

En algunos embarques se llegaron a pagar precios de hasta US$387 Tm, a pesar de que el precio promedio del carbón en el mercado spot en marzo de 2021 fue de US$67 Tm. Mientras Jaime Aristy Escuder logró ahorrarle a CTPC la suma de US$151 millones en las compras de carbón recibidas entre diciembre de 2018 a agosto de 2021, el dúo Toñito-Canario le terminaron costando a la nación un sobreprecio de US$320 millones, el cual ha provocado un mayor nivel de la deuda pública que tendrán que honrar las presentes y futuras generaciones a través del pago de mayores impuestos. Habría que preguntarle a Moore si ese sobrecosto debemos agregarlo a los US$229.8 millones que no pudieron revisar o si preferirían crear una nueva cuenta para incluirlos en una partida que podría denominarse como “costos del resentimiento del administrador”. No recordamos un caso en la historia de la nación de un ministro que la haya costado tantos recursos a las finanzas públicas en tan poco tiempo.

Nos atrevemos a plantear que el presidente Luis Abinader, está totalmente consciente de que el sector eléctrico y el minero se han convertido en el principal talón de Aquiles de su primera administración.

El presidente debe tener la libertad y el derecho de restablecer el sentido común, el orden y las buenas políticas en ambos sectores económicos. No estoy seguro que el mantenimiento en el MEM de los responsables de este colapso lograría impedir que, a finales del 2028, el presidente Luis Abinader entregue ambos sectores, el minero y eléctrico, en una situación mucho pero mucho peor que la que recibió en agosto de 2020. Las lealtades políticas no deben anteponerse a las decisiones basadas en el mérito, la capacidad y la experiencia. Son estas últimas las que han contribuido al progreso y las riquezas de las naciones.